“非农夜”美股大跌!美联储“放水”预期升温,“聪明钱”正流向新兴市场

当地时间9月6日(周五),美国市场迎来8月非农就业数据的发布,这是美联储9月FOMC会议前最后一次重要的就业数据,也可能成为决定降息幅度的关键。数据显示,8月份的失业率出现半年来首次下滑,在这之前,JOLTS职位空缺数据的意外下降也指向了美国经济可能面临的挑战。

接连发布的经济数据都显示出劳动力市场持续降温,导致投资者抛售风险资产。非农就业数据发布后,美元指数短线大幅走低,但随后收复所有跌幅。美股三大指数集体收跌,纳指和道指当日均大跌超400点。

图片来源:每经制图

花旗分析师Andrew Hollenhorst和Gisela Hoxha表示,美国就业市场正处于一个更急剧减弱的边缘。

目前距离本月中旬召开的FOMC议息会议还剩不到两周时间,市场关注的焦点已转向美联储货币宽松周期内大类资产的表现及其背后逻辑。

瑞士冯托贝尔银行(Vontobel)投资组合经理Carlos de Sousa在接受《每日经济新闻》记者采访时指出,如果美国经济放缓,强美元的叙事将终结,这将提振资金对新兴市场的情绪。

25还是50?劳动力市场持续降温,美联储降息幅度存悬念

9月美联储决议前最后一次重磅就业数据在周五出炉。这份就业数据是在美联储9月FOMC会议静默期的前一天发布的,或成为决定降息25基点还是50基点的关键。

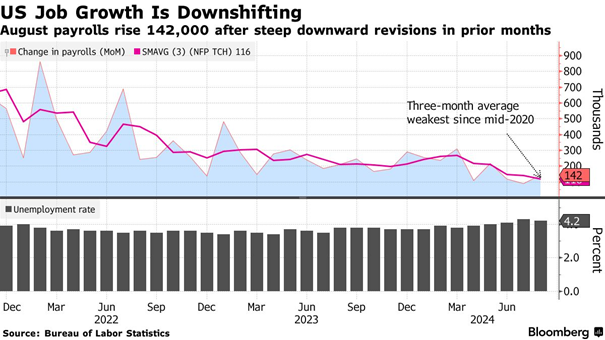

数据显示,美国8月新增非农就业好坏参半——虽然失业率降至4.2%,为今年3月以来首次出现环比下滑,但新增的14.2万就业远逊于预期的16.5万,且7月数据还从11.4万大幅下修至8.9万。

彭博社报道称,8月的非农就业数据使过去三个月(6月~8月)美国的平均新增就业岗位降至2020年年中以来的新低。

而在非农报告发布前,职位空缺数据就先“爆了大雷”——美国7月JOLTS职位空缺767.3万人,创2020年年末以来新低,远不及预期的810万人,且前值被从818.4万人下修至791万人。

花旗分析师Andrew Hollenhorst和Gisela Hoxha表示,美国就业市场正处于一个更急剧减弱的边缘。预计未来几个月职位空缺将继续减少,失业率上升速度加快。

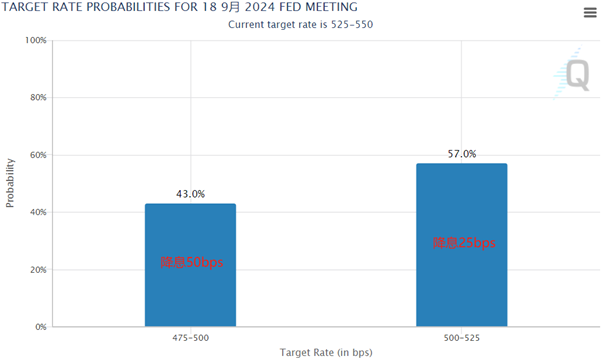

8月非农就业报告发布后,市场对美联储下次会议将以更大幅度降息的猜测有所升温。 芝商所“美联储观察”工具显示,交易员一度将降息50基点的概率上调至50%,不过截至发稿概率已降至43%。也就是说,交易员仍认为本月降息25个基点的概率高于降息50个基点的概率。

纽约联储行长、美联储FOMC名永久票委威廉姆斯在非农数据公布后发表讲话称,“现在下调联邦基金利率是合适的”。他还指出,美联储在保持价格稳定和实现充分就业这两个目标上已经取得了“显著进展”,两个目标的风险已达到“平衡”状态。通胀率逐步朝着2%目标迈进,现在下调联邦基金利率是合适的。

惠誉评级首席经济学家Brian Coulton在发给《每日经济新闻》记者的置评邮件中也称,“虽然8月份的非农就业报告显示美国就业温和增长,但这不会改变当下的叙事。就业确实在放缓,只不过是渐进的。”

有着“美联储传声筒”之称的《华尔街日报》记者Nick Timiraos则表示,“目前市场对于降息25还是50个基点的定价是‘对半开’的。总体非农数据还没有坏到足以使基准预期变为降息50个基点,但考虑到修订后的数据,它还不足以令人信服地彻底打消对更大幅度降息的猜测。”

降息周期的投资“密码”:“聪明钱”正流向新兴市场

美国就业市场的持续降温,使得美联储的货币宽松周期板上钉钉,市场也开始密切关注在这个即将到来的降息周期内,各类资产的表现和背后的逻辑。

8月非农就业数据发布后,美元指数短线大幅走低,但随后收复所有跌幅。截至当日收盘,报101.19点。美股三大指数集体收跌,纳指跌436.83点,本周累跌5.77%,创2022年1月以来最大单周跌幅;标普500指数跌1.73%,本周累跌4.25%;道指跌410.34点,本周累跌2.93%。标普500指数和道指均创2023年3月以来最大单周跌幅。

瑞士冯托贝尔银行(Vontobel)投资组合经理Carlos de Sousa表示,“与其他发达国家相比,美国相对较高的经济增长支撑了美元在新冠疫情后的强势,但如果美国经济放缓,失去这一特殊的优势,美元将进一步走弱。”

《每日经济新闻》记者注意到,上月下旬以来,随着美联储主席鲍威尔在杰克逊霍尔研讨会上明显“转鸽”后,市场对美联储9月降息的预期便大幅升温,新兴市场迅速获得资金青睐。

全球资金流向监测机构EPFR数据显示,新兴市场吸引力在上升。8月22日~8月28日之间的五个交易日内,新兴市场录得资金净流入71.2亿美元,而发达市场录得净流入64.8亿美元。

Carlos de Sousa在接受《每日经济新闻》记者采访时指出,“随着全球利率下降,所有新兴市场债务资产类别都将受益于融资成本的降低。随着美联储和其他发达市场央行纷纷开始降息,无风险收益将逐渐变得越来越没有吸引力。一旦新兴市场债券开始获得资金净流入,风险溢价就会压缩,这将提振这类市场的债券价格,缓解新兴市场国家和企业的融资条件。”

“其实,在美联储开始实际降息之前,新兴市场的借贷成本便已经开始下降,这是因为对降息的预期已经降低了本币和硬通货的风险溢价。”Carlos de Sousa补充称。

对于接下来有关大类资产的投资逻辑,瑞银分析师表示,尽管以往美联储宽松周期内的投资逻辑可以参考,但还是建议投资者保持谨慎。

瑞银分析师在本周早些时候给客户的研报中称,由于现金回报率下降,该行认为投资者应考虑将投资转向多样化的固定收益和股息收益策略作为现金的替代选择。报告还建议,投资者应考虑增加对防御性资产如黄金和瑞士法郎的配置,以对冲潜在的市场波动。

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

免责声明:本文章由会员“极目新闻”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系